Noticias,Opiniones y comentarios, de todo y de nada. Rutas de montaña y senderismo.

VISITAS AL BLOG

miércoles, 8 de septiembre de 2021

NH HOTEL GROUP, SOCIEDAD ANÓNIMA - AMPLIACIÓN DE CAPITAL SOCIAL

lunes, 23 de agosto de 2021

LA RESERVA FEDERAL, EL BANCO CENTRAL DE LOS ESTADOS UNIDOS, PROPORCIONA A LA NACIÓN UN SISTEMA MONETARIO Y FIANCIERO, SEGURO, FLEXIBLE Y ESTABLE

jueves, 19 de agosto de 2021

CAF - UNA COMPAÑÍA CON MÁS DE CIEN AÑOS DE EXPERIENCIA

|

| Gráfico CAF (1A) |

jueves, 12 de agosto de 2021

LVMH - LOUIS VUITTON MOËT HENNESSY

Fantástica corporación. Louis Vuitton es un conglomerado multinacional de Francia líder total del lujo con 76 marcas de super renombre en el mundo. Bernard Arnault preside esta corporación con sede en París y es uno de las personas más ricas del planeta. Se puede consultar el índice de Bloomberg.

|

Margen Bruto 67,27% Margen operativo 25,59% Margen de utilidad neto 18,18% Rentabilidad sobre fondos propios 12,04% |

viernes, 6 de agosto de 2021

LA ESCALADA DEL PRECIO DE LA ELECTRICIDAD CONTINUA EN ESTE MÉS DE AGOSTO

miércoles, 21 de julio de 2021

ANTEPROYECTO DE LEY PARA GARANTIZAR EL PODER ADQUISITIVO DE LAS PENSIONES Y REFORZAR LA SOSTENIBILIDAD DEL SISTEMA

miércoles, 7 de julio de 2021

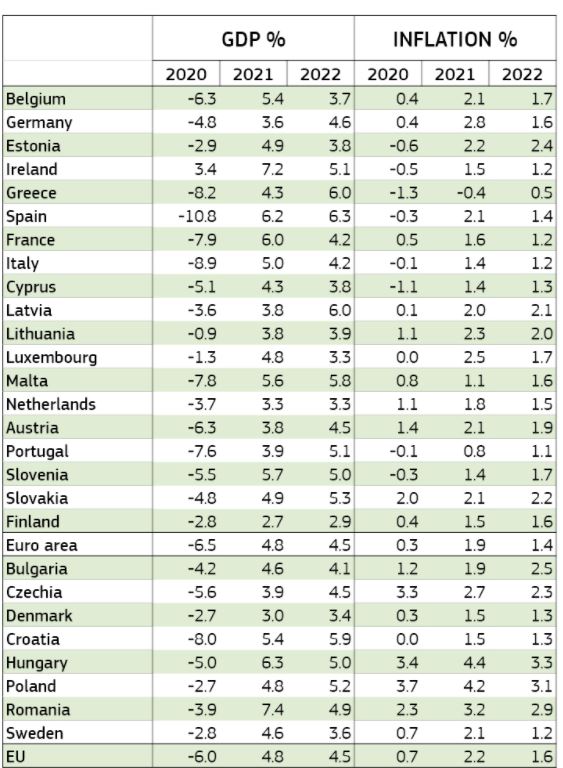

PREVISIÓN ECONÓMICA VERANO 2021 DE LA COMISIÓN EUROPEA

domingo, 7 de febrero de 2021

LA FUERZA MÁS PODEROSA DEL UNIVERSO ES : EL INTERÉS COMPUESTO

sábado, 30 de enero de 2021

jueves, 28 de enero de 2021

PRINCIPALES NOVEDADES TRIBUTARIAS INTRODUCIDAS POR LA LEY 11/2020 REFLEJADAS EN LOS PRESUPUESTOS GENERALES DEL ESTADO PARA EL EJERCICIO 2021

IMPUESTO SOBRE LA RENTA DE LAS PERSONAS FÍSÍCAS

Escala general del IRPF

Con efectos desde 1 de enero de 2021, se modifica la escala que se aplica a la parte de la base liquidable general para determinar la cuota íntegra estatal añadiéndose un nuevo tramo a la parte de la base liquidable que exceda de 300.000 euros al que se aplicará un tipo del 24,50%.

La nueva escala general aplicable es la siguiente:

|

Base liquidable

|

|

|

|

|---|---|---|---|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

(Se modifica el artículo 63.1 de la LIRPF por el artículo 58 de la LPGE para 2021).

Tipos de gravamen del ahorro en el IRPF

Con efectos desde 1 de enero de 2021, se modifica la escala que se aplica a la parte de la base liquidable del ahorro para determinar la cuota íntegra estatal añadiéndose un nuevo tramo a la parte de la base liquidable del ahorro que exceda de 200.000 euros al que se aplicará un tipo del 13,00%.

La nueva escala aplicable a la base liquidable del ahorro es la siguiente:

|

Base liquidable del ahorro Hasta euros |

Cuota íntegra Euros |

Resto base liquidable del ahorro Hasta euros |

Tipo aplicable Porcentaje |

|---|---|---|---|

|

0 |

0 |

6.000 |

9,5 |

|

6.000,00 |

570 |

44.000 |

10,5 |

|

50.000,00 |

5.190 |

150.000 |

11,5 |

|

200.000,00 |

22.440 |

En adelante |

13,00 |

Asimismo, también se modifica en los mismos términos señalados la escala aplicable a la base liquidable del ahorro para determinar la cuota íntegra autonómica.

La escala aplicable en este caso será la misma anteriormente reproducida.

Por su parte, se modifica la escala que se aplica a la parte de la base liquidable del ahorro para determinar la cuota íntegra estatal en el caso de aquellos contribuyentes que tuviesen su residencia habitual en el extranjero por concurrir alguna de las circunstancias señaladas en los artículos 8.2 y 10.1 de la LIRPF. En este caso, se añade un nuevo tramo a la parte de base liquidable del ahorro que exceda de 200.000 euros al que se aplicará un tipo del 26,00%

Así, en este caso, la escala aplicable a la base liquidable del ahorro será la siguiente:

|

Base liquidable del ahorro Hasta euros |

Cuota íntegra Euros |

Resto base liquidable del ahorro Hasta euros |

Tipo aplicable Porcentaje |

|---|---|---|---|

|

0 |

0 |

6.000 |

19 |

|

6.000,00 |

1.140 |

44.000 |

21 |

|

50.000,00 |

10.380 |

150.000 |

23 |

|

200.000,00 |

44.880 |

En adelante |

26 |

(Se modifican los artículos 66 y 76 de la LIRPF por el artículo 59 de la LPGE para 2021).

Escala de retenciones e ingresos a cuenta aplicable a los perceptores de rentas del trabajo

Con efectos desde 1 de enero de 2021, se modifica la escala aplicable para determinar el porcentaje de retención que proceda practicar sobre los rendimientos del trabajo derivados de relaciones laborales o estatutarias y de pensiones y haberes pasivos. Se añade un nuevo tramo a la parte de la base para calcular el tipo de retención que exceda de 300.000 euros al que se aplicará un tipo de retención del 47,00%.

Así, la escala para aplicar el determinar el tipo de retención será la siguiente:

|

Base para calcular el tipo de retención Hasta euros |

Cuota de retención Euros |

Resto base para calcular el tipo de retención Hasta euros |

Tipo aplicable Porcentaje |

|---|---|---|---|

|

0,00 |

0,00 |

12.450,00 |

19,00 |

|

12.450,00 |

2.365,50 |

7.750,00 |

24,00 |

|

20.200,00 |

4.225,50 |

15.000,00 |

30,00 |

|

35.200,00 |

8.725,50 |

24.800,00 |

37,00 |

|

60.000,00 |

17.901,50 |

240.000,00 |

45,00 |

|

300.000,00 |

125.901,50 |

En adelante |

47,00 |

(Se modifican el artículo 101.1 de la LIRPF por el artículo 60 de la LPGE para 2021).

Escalas aplicables a los trabajadores desplazados a territorio español

En el régimen fiscal especial previsto en el artículo 93 LIRPF para los trabajadores desplazados a territorio español, con efectos desde el 1 de enero de 2021, se modifican los tipos aplicables para determinar la cuota íntegra. Se distinguen dos supuestos:

Primero, a la base liquidable, salvo la parte de la misma que corresponda a dividendos, intereses u otros rendimientos obtenidos por la cesión a terceros de capitales propios y ganancias patrimoniales que se pongan de manifiesto con ocasión de transmisión de elementos patrimoniales, se le aplica la siguiente escala:

|

Base liquidable Euros |

Tipo aplicable Porcentaje |

|---|---|

|

Hasta 600.000 |

24 |

|

Desde 600.000,01 |

47 |

(Con anterioridad el porcentaje aplicable a la base liquidable a partir de 600.000 euros era el 45%).

Segundo, a la parte de la parte liquidable que corresponda a dividendos, intereses u otros rendimientos obtenidos por la cesión a terceros de capitales propios y ganancias patrimoniales que se pongan de manifiesto con ocasión de transmisión de elementos patrimoniales se le aplica la siguiente escala:

|

Base liquidable del ahorro Hasta euros |

Cuota íntegra Euros |

Resto base liquidable del ahorro Hasta euros |

Tipo aplicable Porcentaje |

|---|---|---|---|

|

0 |

0 |

6.000 |

19 |

|

6.000,00 |

1.140 |

44.000 |

21 |

|

50.000,00 |

10.380 |

150.000 |

23 |

|

200.000,00 |

44.880 |

En adelante |

26 |

(Se crea un nuevo tramo para la base liquidable a partir de 200.000 euros a la que se aplicará un tipo del 26%).

Asimismo, se modifica en este régimen especial -con efectos desde el 1 de enero de 2021- el porcentaje de retención o ingreso a cuenta sobre rendimientos del trabajo. En concreto, cuando las retribuciones satisfechas por un mismo pagador de rendimientos del trabajo durante el año natural excedan de 600.000 euros, el porcentaje de retención aplicable al exceso será el 47 por ciento (con anterioridad era el 45%).

(Se modifica el artículo 93 de la LIRPF por el artículo 61 de la LPGE para 2021).

Límites de reducción en la base imponible de las aportaciones y contribuciones a sistemas de previsión social

Con efectos desde 1 de enero de 2021, se modifican diferentes límites en relación con los sistemas de previsión social.

Seguros privados que cubran exclusivamente el riesgo de dependencia severa o de gran dependencia:

El conjunto de las reducciones practicadas por todas las personas que satisfagan primas a favor de un mismo contribuyente, incluidas las del propio contribuyente, no podrán exceder de 2.000 euros anuales (con anterioridad el límite era de 8.000 euros anuales).

Aportaciones a los sistemas de previsión social de los que sea partícipe, mutualista o titular el cónyuge del contribuyente:

El contribuyente cuyo cónyuge no obtenga rendimientos netos del trabajo ni de actividades económicas, o los obtenga en cuantía inferior a 8.000 euros anuales, podrán reducir en la base imponible las aportaciones realizadas a los sistemas de previsión social de los que sea partícipe, mutualista o titular dicho cónyuge.

Estas aportaciones tendrán un límite máximo de 1.000 euros anuales (con anterioridad el límite era de 2.500 euros).

Límite máximo conjunto:

Como límite máximo conjunto para las aportaciones o contribuciones a sistemas de previsión social, se aplicará la menor de las cantidades siguientes:

-

El 30 por 100 de la suma de los rendimientos netos del trabajo y de actividades económicas percibidos individualmente en el ejercicio.

-

2.000 euros anuales (con anterioridad el límite era 8.000 euros)

A partir de 1 de enero de 2021, este límite se incrementará en 8.000 euros, siempre que tal incremento provenga de contribuciones empresariales.

Las aportaciones propias que el empresario individual realice a planes de pensiones de empleo o mutualidades de previsión social, de los que a su vez sea promotor y partícipe o mutualista, así como las que realice a planes de previsión social empresarial o seguros colectivos de dependencia de los que a su vez sea tomador y asegurado, se considerarán como contribuciones empresariales, a efectos del cómputo de este límite.

Además, se mantiene el límite de 5.000 euros anuales para las primas a seguros colectivos de dependencia satisfechas por la empresa, que ya existía con anterioridad.

(Se modifican los artículos 51.5 y 7 y 52 de la LIRPF por el artículo 62 de la LPGE para 2021).

Prórroga de los límites excluyentes del método de estimación objetiva

Se prorrogan para el ejercicio 2021 los límites cuantitativos que se vienen aplicando en ejercicios anteriores y que delimitan el ámbito de aplicación de método de estimación objetiva para las actividades económicas incluidas en el ámbito de aplicación de dicho método, con excepción de las actividades agrícolas, ganaderas y forestales, que tienen su propio límite cuantitativo por volumen de ingresos.

Por tanto, las magnitudes excluyentes de carácter general serán para el ejercicio 2021 las siguientes:

-

Volumen de ingresos en el año inmediato anterior superior a 250.000 euros para el conjunto de actividades económicas, excepto las agrícolas, ganaderas y forestales. Se computarán la totalidad de las operaciones, exista o no obligación de expedir factura. Las operaciones en las que exista obligación de expedir factura cuando el destinatario sea empresario, no podrán superar 125.000 euros.

-

Volumen de ingresos para el conjunto de actividades agrícolas, forestales y ganaderas superior a 250.000 euros.

-

Volumen de compras en bienes y servicios en el año inmediato anterior, excluidas las adquisiciones del inmovilizado, superior a 250.000 euros.

(Se modifica la DT 32ª de la LIRPF por el artículo 63 de la LPGE para 2021).

IMPUESTO SOBRE SOCIEDADES

Limitación en la deducibilidad de gastos financieros

Con efectos para los períodos impositivos que se inicien a partir de 1 de enero de 2021 que no hayan concluido a la entrada en vigor de esta Ley y vigencia indefinida, se modifica la regulación de la limitación en la deducibilidad de los gastos financieros, estableciendo que para la determinación del beneficio operativo no se tendrá en cuenta la adición de los ingresos financieros de participaciones en instrumentos de patrimonio que se correspondan con dividendos, cuando el valor de adquisición de dichas participaciones sea superior a 20 millones de euros.

(Se modifica el apartado 1 del artículo 16 de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades).

Exención sobre dividendos y rentas derivadas de la transmisión de valores representativos de los fondos propios de entidades residentes y no residentes

Con efectos para los períodos impositivos que se inicien a partir de 1 de enero de 2021 que no hayan concluido a la entrada en vigor de esta Ley y vigencia indefinida:

-

Se modifica la exención sobre dividendos y rentas derivadas de la transmisión de valores representativos de los fondos propios de entidades residentes y no residentes, estableciendo que estarán exentos los dividendos o participaciones en beneficios de entidades, cuando se cumpla el requisito de que el porcentaje de participación, directa o indirecta, en el capital o en los fondos propios de la entidad sea, al menos del 5 por ciento, eliminando el requisito alternativo de que el valor de adquisición de la participación fuera superior a 20 millones de euros.

(Se modifican el primer párrafo de la letra a) del apartado 1 y la letra a) del apartado 6 en el artículo 21 de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades).

-

El importe que resultará exento será del 95 por ciento de dicho dividendo o renta. Los gastos de gestión referidos a tales participaciones no serán deducibles del beneficio imponible del contribuyente, fijándose que su cuantía sea del 5 por ciento del dividendo o renta positiva obtenida.

Esta limitación NO se aplicará a empresas que tengan un INCN inferior a 40 millones de euros y que no formen parte de un grupo mercantil, durante un período limitado a tres años, cuando procedan de una filial, residente o no en territorio español, constituida con posterioridad al 1 de enero de 2021.

(Se añaden los apartados 10 y 11, nuevos, en el artículo 21 de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades).

-

Se modifica la regulación que establece que no se integrarán en la base imponible los dividendos o participaciones en beneficios en la parte que corresponda a la renta positiva que haya sido incluida en la base imponible, incorporándose, que a estos efectos, el importe de los dividendos o participaciones en beneficios se reducirá en un 5 por ciento en concepto de gastos de gestión referidos a dichas participaciones, salvo que concurran las circunstancias establecidas en el apartado 11 del artículo 21 de esta Ley.

(Se modifica el apartado 10 del artículo 100 de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades).

-

Por otro lado, se modifica la regulación que establece que para calcular la renta derivada de la transmisión de la participación, directa o indirecta, el valor de adquisición se incrementará en el importe de los beneficios sociales que, sin efectiva distribución, se correspondan con rentas que hubiesen sido imputadas a los socios como rentas de sus acciones o participaciones en el período de tiempo comprendido entre su adquisición y transmisión incorporándose, a estos efectos, que el importe de los beneficios sociales a que se refiere este párrafo se reducirá en un 5 por ciento en concepto de gastos de gestión referidos a dichas participaciones.

(Se modifica el apartado 12 del artículo 100 de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades).

-

Se regula el régimen transitorio de tributación de las participaciones con un valor de adquisición superior a 20 millones.

(Se añade una disposición transitoria cuadragésima a la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades).

Doble imposición económica internacional: dividendos y participaciones en beneficios

Con efectos para los períodos impositivos que se inicien a partir de 1 de enero de 2021 que no hayan concluido a la entrada en vigor de esta Ley y vigencia indefinida, en relación con la deducción para evitar la doble imposición económica internacional: dividendos y participaciones en beneficios:

-

En la regulación que contiene la LIS, donde se establece como requisito para la aplicación de esta deducción que la participación directa o indirecta en el capital de la entidad no residente sea, al menos, del 5 por ciento, se elimina el requisito alternativo de que el valor de adquisición de la participación, sea superior a 20 millones de euros.

(Se modifica la letra a) del apartado 1 del artículo 32 de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades).

-

Por otro lado, se añade que, para calcular la cuota íntegra los dividendos o participaciones en los beneficios se reducirán en un 5 por ciento en concepto de gastos de gestión referidos a dichas participaciones. Dicha reducción no se practicará en el caso de los dividendos o participaciones en los beneficios en los que concurran las circunstancias establecidas en el apartado 11 del artículo 21 de esta Ley. El exceso sobre dicho límite no tendrá la consideración de gasto fiscalmente deducible, sin perjuicio de lo establecido en el apartado 2 del artículo 31 de esta Ley.

(Se modifica el apartado 4 del artículo 32 de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades).

-

Se incorpora un párrafo segundo que establece que no serán objeto de eliminación los importes que deban integrarse en las bases imponibles individuales por aplicación de lo establecido en el apartado 10 del artículo 21 de esta Ley.

(Se modifica el artículo 64 de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades).

Deducción por inversiones en producciones españolas de largometrajes y cortometrajes cinematográficos y de series

En relación con la deducción por inversiones en producciones españolas de largometrajes y cortometrajes cinematográficos y de series audiovisuales de ficción, animación o documental:

-

Se establece que para la aplicación de esta deducción los certificados requeridos son vinculantes para la AEAT con independencia de su fecha de emisión. Por otro lado, se crea un apartado 7 en el artículo 39 de la Ley 27/2014 por el que se extiende la aplicación de la deducción de los apartados 1 y 3 del artículo 36 de la Ley 27/2014 a contribuyentes que participen en la financiación de dichas producciones.

(La Disposición final trigésima primera de la Ley de Presupuestos Generales del Estado para 2021 modifica la letra a´) del apartado 1 del artículo 36 de la Ley 27/2014 del Impuesto sobre Sociedades).

-

Se establece que el limite incrementado de la deducción al 50% se aplica también (además de para I+D+i) para las deducciones de producciones cinematográficas, series audiovisuales y espectáculos en vivo de artes escénicas y musicales cuando estas deducciones superen el 10% de la cuota íntegra reducida en las deducciones para evitar la doble imposición internacional y las bonificaciones.

(La Disposición final trigésima primera de la Ley de Presupuestos Generales del Estado para 2021, igualmente, modifica los apartados 1 y 5 del artículo 39 de la Ley 27/2014, del Impuesto sobre Sociedades).

IMPUESTO SOBRE EL VALOR AÑADIDO

Modificaciones introducidas en la ley 37/1992, de 28 de diciembre del IVA por la Ley de PGE 2021:

Localización de prestaciones de servicios: regla de uso efectivo

El artículo 68 de la LPGE para 2021 establece que, con efectos desde 1 de enero de 2021 y vigencia indefinida, se modifica el artículo 70. Dos LIVA, para dejar de aplicar la regla especial de uso efectivo a los servicios que se entienden realizados, conforme a las reglas de localización, en Canarias, Ceuta y Melilla.

(Se modifica el artículo 70 de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido).

Tipo impositivo aplicable a las bebidas con edulcorantes añadidos

El artículo 69 de la LPGE 2021 establece que, con efectos desde el 1 de enero de 2021 y vigencia indefinida, se modifica el artículo 91.uno.1.1º LIVA, incrementando el tipo impositivo aplicable a las bebidas refrescantes, zumos y gaseosas con azúcares o edulcorantes añadidos, que pasan de tributar al 10 por ciento a hacerlo al 21 por ciento.

(Se modifica el número 1, del apartado uno. del artículo 91 de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido).

Límites para la aplicación del régimen simplificado y del régimen especial de agricultura, ganadería y pesca

El artículo 70 de la LGPE 2021 establece que, con efectos desde el 1 de enero de 2021 y vigencia indefinida, se modifica la disposición transitoria decimotercera LIVA con el fin de prorrogar para el periodo 2021 los límites para la aplicación del régimen simplificado y el régimen especial de agricultura, ganadería y pesca.

Más información:

¿A quién se aplica el régimen simplificado del IVA?

¿A quién se aplica el régimen especial de la agricultura, ganadería y pesca?

IMPUESTO SOBRE EL PATRIMONIO

Escala de gravamen del Impuesto sobre el Patrimonio

Con efectos desde 1 de enero de 2021, se modifica la escala que se aplica a la parte de la base liquidable del Impuesto de modo que el tipo aplicable al último tramo pasa a ser el 3,5% (con anterioridad era el 2,5%).

Así, la nueva escala aplicable es la siguiente:

Base liquidable

Hasta euros

Cuota

Euros

Resto base liquidable

Hasta euros

Tipo aplicable

Porcentaje

0,00

0,00

167.129,45

0,2

167.129,45

334,26

167.123,43

0,3

334.252,88

835,63

334.246,87

0,5

668.499,75

2.506,86

668.499,76

0,9

1.336.999,51

8.523,36

1.336.999,50

1,3

2.673.999,01

25.904,35

2.673.999,02

1,7

5.347.998,03

71.362,33

5.347.998,03

2,1

10.695.996,06

183.670,29

En adelante

3,5

(Se modifica el artículo 30 de la Ley del Impuesto sobre el Patrimonio por el artículo 66 de la LPGE para 2021).

Carácter indefinido del Impuesto sobre el Patrimonio

Tras la derogación del apartado segundo del artículo único del Real Decreto-ley 13/2011, de 16 de septiembre, por el que se restablece el Impuesto sobre el Patrimonio, con carácter temporal, se restablece el carácter indefinido del Impuesto sobre el Patrimonio.

IMPUESTO SOBRE ACTIVIDADES ECONÓMICAS

Con efectos para los períodos impositivos que se inicien a partir de la entrada en vigor de esta Ley y vigencia indefinida, se modifica el Real Decreto Legislativo 1175/1990, de 28 de septiembre, por el que se aprueban las Tarifas y la Instrucción del Impuesto sobre Actividades Económicas, de la siguiente forma:

-

Se clasifica de forma específica las actividades de comercialización de los suministros de carácter general (electricidad y gas):

-

Se modifica el título de la Agrupación 15 de la Sección Primera de las Tarifas introduciendo la comercialización y queda redactado de la siguiente forma: Agrupación 15. Producción, transporte, distribución y comercialización de energía eléctrica, gas, vapor y agua caliente.

-

Se modifica el título del grupo 151, de la Agrupación 15, de la Sección Primera de las Tarifas, añadiendo la comercialización. Queda redactado de la siguiente forma: Grupo 151. Producción, transporte, distribución y comercialización de energía eléctrica.

-

Se añade un nuevo epígrafe, dentro del grupo 151 de la Agrupación 15, de la Sección Primera de las Tarifas: Epígrafe 151.6. Comercialización de energía eléctrica.

-

Se modifica el grupo 152, de la Agrupación 15 de la Sección Primera de las Tarifas (incorporando la comercialización) que queda redactado de la siguiente forma: Grupo 152. Fabricación, distribución y comercialización de gas.

-

Además, se introducen dos nuevos epígrafes en el grupo 152:

-

Epígrafe 152.1. Fabricación y Distribución de Gas.

-

Epígrafe 152.2. Comercialización de Gas.

-

-

-

Se crea un epígrafe para las grandes superficies comerciales que no se dedican principalmente a la ropa o a la alimentación y que hasta ahora carecían de epígrafe propio. Se les da un tratamiento similar a los demás centros comerciales, dentro del Grupo 661, Comercio mixto integrado o en grandes superficies:

-

Se añade un nuevo epígrafe, en el grupo 661, de la Sección Primera de las Tarifas, que queda así redactado:

Epígrafe 661.9. Otro comercio mixto o integrado en grandes superficies, entendiendo por tal el realizado de forma especializada en establecimientos con una superficie útil para la exposición y venta al público igual o superior a los 2.500 m² de productos tales como los relacionados con el bricolaje y el equipamiento del hogar, mobiliario para el hogar y la oficina, artículos electrónicos y electrodomésticos, artículos para el automóvil, artículos para el deporte u otros.

Nota: Se entenderá por superficie útil para la exposición y venta al público aquella en la que se exponen artículos para su venta directa, esté cubierta o no y sea utilizable efectivamente por el consumidor.

-

Se modifica la nota común 2ª al grupo 661, de la Sección Primera de las Tarifas, introduciendo gran superficie, que queda redactada de la siguiente forma:

2ª. A efectos del cálculo de las cuotas de este grupo, se computará la superficie íntegra del establecimiento (gran almacén, hipermercado, almacén popular u otra gran superficie), incluyendo las zonas destinadas a oficinas, aparcamiento cubierto, almacenes, etc. Asimismo, se computarán las zonas ocupadas por terceros en virtud de cesión de uso o por cualquier otro título. No se computarán, sin embargo, las superficies descubiertas cualquiera que sea su destino.

-

-

Se añade un nuevo epígrafe en el grupo 664, de la Sección Primera de las Tarifas, para la nueva actividad de suministro de energía a vehículos eléctricos a través de puntos de recarga instalados en cualquier lugar, ya sea en la vía pública, gasolineras, garajes públicos y privados o en cualquier otro emplazamiento, con la siguiente redacción:

Epígrafe 664.2. Puntos de recarga de vehículos eléctricos.

Fuente: Ley 11/2020, de 30 de diciembre, de Presupuestos Generales del Estado para el año 202 (BOE, 31-diciembre-2020) y Agencia Tributaria.

Esta obra está bajo una Licencia Creative Commons Atribución-NoComercial 4.0 Internacional.